Contents

生命保険料控除とは

生命保険等にかかる保険料等を支払った場合は支払い額のうち一定額が「生命保険料控除」として所得控除を受けることができます。

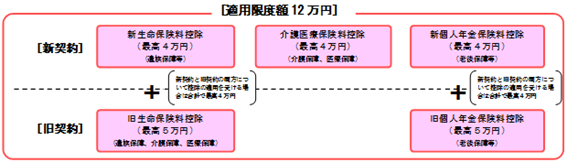

控除額は合計で12万円が所得控除として控除できます。

平成22年度税制改正により、平成24年1月1日を境に旧制度と新制度でそれぞれ控除額が異なるようになっています。

旧制度では一般生命保険と個人年金がそれぞれ5万円(合計10万円)控除できましたが、新制度では新たに4万円が控除できる「介護医療保険控除」が追加されました。

合計では12万円までしか控除できませんので、控除額が最大となるように選択が必要

平成24年1月1日以後に契約した生命保険については、一般生命保険・個人年金・介護医療保険それぞれ最大4万円まで控除でき合計で12万円まで控除することができます。

国税庁HPより

ただし、社会保険料控除等と違い支払い額の全額が所得控除の対象となりませんので、その分節税効果は薄いと言えます。

控除額

会社員の方が年末調整をする際にも関係する控除額の計算です。

基本的には上限の12万円を目指して計算しますが、一般生命保険と個人年金は旧制度の方が控除額が大きい(それぞれ5万円)為、まず旧制度の契約分がある場合はそちらを使用し、次に介護医療保険の分を計算すると効率的に計算できるのではないでしょうか。

一般生命保険と個人年金は旧制度の方が控除額が大きい

それぞれの計算式は下記となります。

旧制度

平成23年12月31日以前に契約した旧生命保険料と旧個人年金保険料

| 年間の支払保険料等 | 控除額 |

| 25,000円以下 | 支払保険料等の全額 |

| 25,000円超 50,000円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超 100,000円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

新制度

平成24年1月1日以後に契約した新生命保険料、介護医療保険料、新個人年金保険料

| 年間の支払保険料等 | 控除額 |

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超 80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

※生命保険の剰余金等を受取った場合は支払った生命保険料から受け取った金額を控除した金額が控除額の計算の基礎となります。